فرایند تحول دیجیتال در صنعت بیمه و اینشورتک ها چگونه است؟

در این مقاله به اهمیت تحول دیجیتال در صنعت بیمه خواهیم پرداخت و فرایند دیجیتالی شدن شرکتهای بیمه ای را مورد بررسی قرار میدهیم. در ادامه فرآیند تحول دیجیتال در سازمانهای بیمه ای را شرح میدهیم و توضیح میدهیم که تکنولوژی هی نوین چطور میتواند اینشورتک را تحت تأثیر قرار دهد و فرآیند تحول دیجیتال را در شرکت های بیمه ای تسهیل نماید.

تحول دیجیتال در صنعت بیمه

صنعت بیمه برای حفظ درآمد فعلی و ایجاد فرصتهای جدید کسب درآمد به فناوریهای دیجیتال روی آورده است. پلتفرم های دیجیتال امکان تقویت ارتباطات و ارائه خدمات جدید به مشتریان را تسهیل میکند. بیمه گر نیز با تحلیل داده و اتخاذ مدلهای جدیدِ کاهش ریسک، بهبود بخشبندی بازار و کاهش تقلب، به

بینش عمیقتری دست پیدا میکند. ضمن اینکه هزینه های عملیاتی نیز به واسطه بهبود فرایندها و تعاملات داخل سازمان کاهش می یابد.

تجربه خرید از شرکتهایی مثل آمازون انتظار مشتریان بیمه را نیز برای خرید آسان و راحت خدمات دوچندان کرده است. اما بسیاری از بیمه گرها فاقد توانایی انطباق با ترجیحاتِ در حال تحول مشتریان هستند. برای مثال، تعدادی از شرکتها نمیتوانند تعامالت در کانال های چندگانه را مدیریت کنند که این امر باعث میشود دیدگاه همه جانبه ای از مشتری شکل نگیرد و در حد خرده برداشتهای منفصل باقی بماند.

بیشتر بخوانید: بررسی عملکرد استراتژی های تدوین شده چگونه انجام میشود

مشتریان امروزی خواهان اپلیکیشن های موبایل، مراکز تماس منعطف، پاسخگویی سریع به مطالبه خسارات، قیمت رقابتی و برنامه هایی با کاربرد آسان هستند. برای پاسخگویی به این چالشها، بیمه گرها به زیرساخت های دیجیتال روی آورده اند که آن ها را از طریق مدل های جدید کسب و کار در فرایندها و تعاملات

بلادرنگ توانمند میکند. سرمایه گذاری بر فناوری مبتنی بر شخصی سازی، نوآوری نیروی کار، مدیریت عملیات کسب و کار بهینه و قابلیت های مدیریت ریسک شما را قادر به ارتقای درآمد در دوره تحول دیجیتال مینماید. معمولا بازار منتظر میماند تا یک پیشگام کار را شروع کند، در این شرایط شما فرصت دارید از موقعیت بهره برده و رهبری بازار را در دست گیرید و مزیت رقابتی پایدار کسب کنید.

ماهیت تحول دیجیتال چیست؟

تحول دیجیتال واژه ای است که به تناوب و به اشکال مختلف و اکثر اوقات با سوءتفاهم درک شده است. بهترین تعریف برای این وازه را میتوان به صورت سرمایه گذاری بر روی قدرت فناوری برای باز تعریف مدلهای تجاری، جلب مشتریان به کانالهای جدید و خلق تجربه کاربر ضروری عنوان کرد. بیمه گرانی که شرکت خود را به این شکل دیجیتالی میکنند میتوانند فرآیندهای گران، آمیخته با خطا و کند خود را به منظور افزایش سرعت، صحت و کارائی هزینه به صورت

خودکار درآورند. آنها میتوانند با ساده سازی و روانکردن عملیات خود مزایای عملکردی زود بازده ای را برای شرکت به ارمغان آورند و از طرفی با کسب توانمندی ارتقاء مستمر قابلیتهای دیجیتالی خود موفقیتهای بلندمدت خود را نیز تضمین نمایند.

نکته مهم این است که تحول دیجیتال باید کسب وکار اصلی شرکت بیمه را هدف قرار دهد و به صورت وسیع در تمام شئون شرکت متجلی گردد. حوزه هایی همچون مدیریت نوآوری با هدف ایجاد محصولات و خدمات سفارشی شده برای بیمه گذار، نوآوری در فرآیندهای پشتیبانی مانند فرآیند مدیریت خسارات کاملا خودکار و بسترسازی برای نوآوری های دیگر از قبیل یکپارچه سازی داده های استخراج شده از سنسورهای داخل اتومبیل یا ساختمانها میتواند بیمه گری هوشمندانه تری، همانند پرداخت به میزان استفاده را ممکن سازد. به طور مشابه بیمه نظیر به نظیر به واسطه پذیرش اجتماعات دیجیتالی در رسانه اجتماعی امکانپذیر است

تعریف تحول دیجیتال چیست؟

طبق تعاریف، تحول دیجیتال مجموعه ای از تغییرات و تحولات عمیق سازمان ها و کسب وکارها؛ در حوزه فعالیت ها، فرآیندها، توانایی ها و مدل های کسب وکار است که به آنها اجازه می دهد از فرصت های ناشی از توسعه فناوری و تغییرات ناشی از آن استفاده کرده و در راستای استراتژی ها و اولویت های خود بهره بگیرند.

اهمیت فناوری های دیجیتال و حرکت به سمت تحول دیجیتال به قدری است که در سال ۲۰۱۵ بیش از ۳۵ درصد شرکت های بیمه روی فناوری های دیجیتال به عنوان بخشی از استراتژی کسب وکار خود سرمایه گذاری کرده اند و ۲۹ درصد نیز به صورت گزینشی در بخشی هایی از کسب وکار خود بر این استراتژی تمرکز داشته اند. به طور کلی تحول دیجیتال، تجربه جذابی برای مشتری ایجاد کرده و کارآترین فرآیندهای عملیاتی را استفاده می کند و صدها فرصت برای بهبود کسب وکار با استفاده از فناوری های دیجیتال ارائه می دهد.

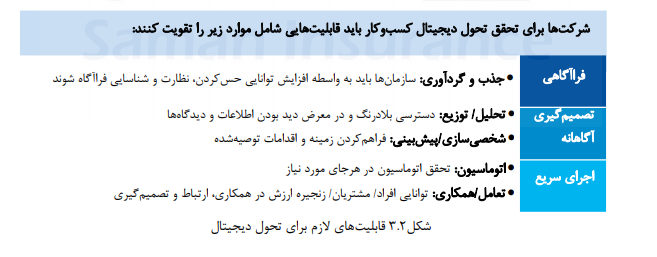

الزامات مهم در تدوین استراتژی تحول دیجیتال چیست؟

شرکتهای بیمه فرصت و همچنین نیاز دارند که تغییر عمده ای در روش اداره کسب وکار ایجاد کنند؛ انتخاب امروز تنها بر کسب وکار فعلی تاثیر نمی گذارد، بلکه پایداری درازمدت شرکت را تحت تاثیر قرار میدهد . پژوهش سیسکو در سال ۲۰۱۵ نشان داد که چهار شرکت از ده شرکت برتر هر صنعت تا پنج سال بعد

تحت تاثیر تحول دیجیتال قرار می گیرد. در واقع حدود یک سوم شرکت ها صبر می کنند تا نتیجه را ببینند، به این امید که از رقبای موفق تقلید کنند. تنها ۲۵ درصد رویکرد پیشکنش گری اتخاذ کرده و خود را در معرض تحول دیجیتال قرارمیدهند. موفقترین شرکتها در پذیش تحول دیجیتال از شیوه تحول ترکیبی

استفاده میکنند که در آن از منابع چندگانهای از ارزش – هزینه، تجربه و پلتفرم، برای ایجاد مدلهای جدید تحولگرا در کسب وکار استفاده میشود.

برنامه ریزی استراتژیک تحول دیجیتال

دیجیتالی شدن به واسطه فناوری های جدیدی میسر شده است که تبدیل به بخشی از ارزش سازمانها شده اند. فناوری با ایجاد کارایی، زمینه ساز رشد درآمد میشود. همچنین با استفاده از فناوری و از طریق مشارکت با موبایل و تجزیه وتحلیل (Analytics) در قابلیتهای شرکت، نوآوری ایجاد و بستری برای تعامل

در کانال های مختلف فراهم میشود. اکنون بسیاری از خدمات را میتوان به صورت اتوماتیک ارائه داد.

تغییرات در مدلهای مصرف باعث تغییر در روش ساخت و تحویل خدمات شده است. در نتیجه، توانایی به کارگیری اطلاعات بیشتری از مشتری و سازمان و نفوذ به بخشهای بیشتر پدید آمده است.

ایمن کردن داده ها و سیستم ها

در سالهای اخیر امنیت سایبری تبدیل به حوزه مهمی در خدمات مالی شده است. اگرچه تمرکز بر محافظت از سازمان در برابر تهدیدات بوده است، اما سرمایه گذاری بر روی امنیت سایبری بر توانایی رشد کسب و کار نیز تاثیرگذار است. شرکت سیسکو رویکرد ی در قبال امنیت سایبری اتخاذ کرده است که روش های شبکهای چندگانه ای را برای به حداکثر رساندن آمادگی »پیش از، در خاللِ و پس از« حمله سایبری فراهم میکند. این استراتژی متضمن آمادگی، واکنش و تابآوری مداوم در برابر حمالت سایبری است.

توسعه مدل تجربه مشتری

بدون هماهنگی کارآمد در سازمان و زنجیره ارزش ممکن است فرایندها و تعامالت دچار اختلال شوند و فرصتها از دست برود. در عین حال، مشتریان انتظار دارند خدمات را در هر زمان و مکان و از هر دستگاهی (موبایل، اینترنت، تماس ویدیویی و …) دریافت کنند و مشکالتشان بلافاصله برطرف گردد. اما واقعیت امر در

مورد بسیاری از شرکتهای بیمه بر این منوال نیست و این شرکتها فاقد قابلیتهای الزم هستند. نتیجه، وجود مشتریانی است که مترصد رویگردانی از یک شرکت به شرکت رقیب هستند. با این همه، استراتژی تجربه مشتری هماهنگ و منسجم باعث بهبود نتایج کسب وکار، رشد و کارایی عملیاتی و صرفه اقتصادی میشود. وفاداری و مشارکت مشتری از طریق افزایش ارتباطات از راههای مختلف و در نتیجه سریعتر و کارآمدشدن ارتباطات تقویت میشود.

توانمندکردن کارکنان از نظر فناوری دیجیتال

با بازنشسته شدن نیروی کار باسابقه، در دانش سازمانی خلل ایجاد میشود. کارکنان جوان نیازمند دسترسی به منابع جدیدی هستند تا به جای کارکنان باسابقه ایفای نقش کنند. در عین حال، شرکتها باید بهره وری کارکنان را با به کارگیری نیروی کار توانمند از نظر فناوری دیجیتال بالا برند. برای حل این تعارض،

سازمانها باید راههایی برای به کارگیری دانش فنی و تجارب کارکنان باسابقه بیابند. همچنین باید به گروه های متنوع تری از کارکنان احتمالی در آینده دسترسی حاصل شود تا نقش آفرینان برتر شناسایی شده و ابزار مورد نیازشان برای تحقق همکاری حداکثری فراهم شود. بسیاری از دفاتر بیمه قائل به تجارب متعارف

هستند اما بیمه گری های متعارف، چندان مناسب مشارکت کارکنانی نیست که خواهان کار در مناطق متنوع و پلتفرم های دیجیتال هستند. این کارکنان انتظار دارند آزادانه و از هر مکانی با مشتریان به واسطه کانال هایی چون موبایل و رسانه های اجتماعی تعامل کنند.

هم راستا کردن استراتژی کسب و کار و IT

وقتی اهداف کلی استراتژیک، دادهها، اولویتها، فرایندها و ابزار با همتایان متناظر در دپارتمانهای دیگر همراستا نباشد، ریسک ضرر وزیان کسب و کار، کاهش تعالی عملیاتی و بهره وری و افزایش هزینه های عملیاتی و سرمایه گذاری پیش میآید. هم راستا کردن IT با کارکردهای مختلف کسب و کار کمک می کند تا ذهنیت

مجزا کارکردن و مشارکت نداشتن در بخشهای مختلف شکسته شود و از استراتژی سازمان پشتیبانی گردد. در نتیجه جریان داده و اطلاعات در سرتاسر سازمان تسهیل میشود. چنین محیط یکپارچهای سبب ایجاد تجربه Omnichannel و بهبود موقعیت رقابتی و تجربه مشتری میشود.

چگونه نتایج کسب و کار خود را متحول کنید

پژوهش سیسکو نشان داد بیمه گرها خواهان شراکت با شرکتهای فناوری ای هستند که بتوانند پیشنهاداتشان را با اهداف کسب وکار همراستا کنند. در واقع باید روابط قوی ای بین تیمهای IT و کسب وکار ایجاد شود و روش های متناظر با موقعیت کسبو کار ارائه شود.

اکتشاف و بررسی

در مرحله اکتشاف و بررسی، چگونگی محقق ساختن نتایج بهینه مشخص و مستند می شود؛ این کار از طریق فرایندی توانمند به واسطه روش های دیجیتال انجام می پذیرد. از تکنیک های چندگانه ای برای این بررسی و ارزیابی استفاده میشود که به عنوان مثال شامل مصاحبه با ذینفعان، طرح ریزی سفر مشتری، مصاحبه با متخصصان و همراستایی با بهترین تجارب است.

طراحی و کمّی سازی ارزش

در گامی دیگر باید طرح جامعی ایجاد شود که قابلیتهای فعلی شرکت شما را با اولویتها همراستا کند. به این ترتیب، میتوانید از یافته های مرحله اکتشافی برای استخراج نتایج بهینه استفاده کنید. برای نیل به این هدف نقشه راه تحول دیجیتال خود را تنظیم کنید. این امر در واقع چارچوبی از کارهای الزم در دوره سه تا پنج ساله آتی برای تحقق اهداف، در عین مدیریت ریسک، را نشان میدهد. برای سنجیدن مزایای اقتصادی ملموس تحول دیجیتال، تحلیلی سه مرحله ای باید انجام شود که با نگاهی از خارج به داخلِ سازمان، نتایج کسبو کار را تعریف، راستیآزمایی و کمّی میکند.

- یک »نقشه ارزش « تنظیم می شود که نشانگر ارتباط بین قابلیت های روش مورد استفاده، فرایندهای کسب و کار و ضوابطی است که نتایج را محقق میکند.

- با استفاده از یک مدل مالی اختصاصی و با بهره گیری از داده های شرکت و بهینه کاوی با کل صنعت، شدت تاثیرات مالی را محاسبه می شود.

- نتایج به ذینفعان ارائه میگردد و مبنایی برای مباحث آتی ایجاد میشود.

تسریع

مرحله سوم رویکرد سیسکو، تسریع راهحل شامل استقرار، ارزیابی و بهبود مداوم است. هر راه حلی که مبتنی بر نتایج است، نیازمند درک جامعی از دستاوردهای آتی است. همچنین نیاز به روش شناسی مبسوطی برای پیگیری و ارزیابی تحقق بازگشت سرمایه دارد.

زنجیره ارزش خدمات بیمه و تحول دیجیتال

تحول دیجیتال در زنجیره ارزش بیمه را میتوان مسیری برای بلوغ و خلق ارزش تفسیر کرد. تحول دیجیتال ارزش های مشهود و غیرمشهودی را در زنجیره ارزش خدمات بیمه با منافع ویژه در شش حوزه کلیدی ارائه میدهد: این حوزه های کلیدی و منافع مرتبط با آن شامل کاهش هزینه ها، ارتقاء تجربه مشتری، سرعت تجاری سازی و ارائه محصولات و خدمات جدید به مشتری، بهره وری فروش، کارایی بیمه نویسی و کارایی در مدیریت خسارات را دربرمیگیرد.

لازم به تأکید است که سرعت و چابکی از ویژگی های ضروری بیمه گران دیجیتال است. حتی نوآورترین شرکتها اگر قصد سرمایه گذاری تمام وکمال بر ارزش نوآوریهایشان دارند باید با سرعت حرکت نمایند. ایده قابل ارائه، راه اندازی میکرو سرویسها و پذیرفتن فناوریهای مدرن تا حد ممکن است. برای نمونه، به کارگیری زیر ساختارهای رایانش ابری بخشهایی از کسب وکار را قادر به افزایش مقیاس و بخش هایی را با کاهش مقیاس سریعتر در بخشهایی دیگر، بدون

ایجاد اختلال در بخشهای دیگر کسب وکار که مواجه با اجراهای عمیق تر مینماید.

کارزار کسب وکارها در استفاده از فناوریهای ساختار شکن، بیشتر معطوف به نقطه تماس با مشتری است. برای نمونه اوبر، بزرگترین شرکت تاکسی جهان مالک هیچ خودرویی نیست یا فیسبوک مشهورترین رسانه اجتماعی، هیچ محتوایی تولید نمینماید. مورد دیگر علی بابا (alibaba)، با ارزشترین برند خرده فروشی است که هیچ موجودی ندارد و این یعنی تأثیر تحول دیجیتال در تحول مدل های کسب وکار، که تغییر مهمی در جهان محسوب میشود.

دیجیتالی شدن و مدل های تجاری

فنآوریهای دیجیتالی یکی از کلیدی ترین انگیزاننده های نوآوری مدلهای تجاری است که از طریق ایجاد راههای جدید خلق و کسب ارزش، سازوکارهای تبادل جدید و معماری های دادوستدها و شکلهای فرامرزی سازمانی تحقق می یابد.(بررسی سیستماتیک نوآوری مدلهای تجاری بهواسطه نوآوری های دیجیتالی به واسطه یک چارچوب نظری ممکن میگردد. تغییر در ساخت مدلهای تجاری میتواند در سه طبقه وسیعتر از قبیل اتوماسیون، گسترش و تحول طبقه بندی گردد.(اتوماسیون به مواردی اطلاق میشود که شرکت از فناوریهای دیجیتالی برای خودکار سازی یا ارتقای قعالیتها و فرآیندهای موجود از قبیل نمایش اطلاعات و پشتیبانی ارتباطات استفاده میکند.

گسترش، مواردی را دربرمیگیرد که یک شرکت از فناوریهای دیجیتال برای پشتیبانی راههای جدید انجام کسب وکار به عنوان مکمل و نه جایگزین فعالیتها و فرآیندها بهره میگیرد. تحول به مواردی برمیگردد که فنآوریهای دیجیتال به کار گرفته میشود تا راههای جدید انجام کسب وکار را جایگزین شیوه های سنتی نماید

بررسی تحول دیجیتال در شرکتهای اینشورتک

بر طبق تحقیقات مؤسسه مک کینزی، از سال ۲۰۱۲ تاکنون، بیش از ۱۰ میلیارد دلار در اینشورتک (تکنولوژی های مرتبط با صنعت بیمه) سرمایهگذاری شده است و در حالی که سرمایهگذاریها در سالهای اخیر تا حدودی کاهش یافته است، شاهد ۳ توسعه اساسی هستیم که ثابت میکنند اینشورتک رشد کرده و تقریبا به بلوغ رسیده است، این ۳ موضوع عبارتند از: تنوع خدمات، حرفهای شدن و مشارکت.

در ابتدا اینشورتک ها (InsureTech) فقط روی بیمههای اموال و خسارات و همچنین توزیع بیمه متمرکز بودند، اما امروزه فناوریهای دیجیتال، در حوزههای خیلی بیشتری نقش ایفا میکنند. تنوع خدمات اینشورتکها این حقیقت را روشن میکند که امروزه اینشورتک در صنعت بیمه مشغول ارائه راهحلهای دیجیتال در زنجیره ارزش و کل خطوط کسب و کاری بیمه هستند. این امر امکان تکمیل مدلهای کسب و کاری موجود را فراهم میکند.

بیشتر بخوانید: رویکرد منبع محور به تجزیه و تحلیل سازمانی چیست ؟ تحلیل منابع با مدل VRIO

مسئله دوم؛ همراهی و مشارکت است. در حال حاضر، کم تر از ۱۰ درصد اینشورتکها مشغول ایجاد تحول عمده در مدلهای کسب و کاری بیمه هستند، در حالی که تقریباً دو سوم آنها بر بخشهای خاصی از زنجیره ارزش بیمه متمرکز هستند و هدف آنها این است که با شرکتهای معتبر بیمه تجمیع شوند. چالشی که در حال حاضر در این عرصه وجود دارد، تقابل رویکردهای جدید اینشورتکها با شرکتهای بیمه سنتی نیست. بلکه چالش موجود این است که چگونه این دو میتوانند در کنار هم قرار بگیرند تا ارزشهای قابل توجه و محسوسی را برای مشتریان ایجاد کنند.

موضوع سوم؛ حرفه ای شدن است که عموما همراه با بلوغ است. به منظور زنده ماندن در بازار بسیار پیچیده بیمه امروز، اینشورتکها باید مقررات رگولاتوری را رعایت کنند و ریسکهای بزرگی انجام دهند، که البته نیاز به صبر، دقت، برنامهریزی و استراتژی قوی برای ورود به بازار دارد.

این سه موضوع راه ایجاد مدل جدیدی از صنعت بیمه را هموار میکنند که طی آن اینشورتکها و بیمهها در کنار هم تحول دیجیتال در صنعت بیمه را تحقق میبخشند.

توسعه فناوری های دیجیتال

اینشورتکها اغلب استارتآپهایی با مدلهای کسب و کاری ساده هستند که روی حوزه محدودی تمرکز کردهاند و فناوری مورد استفاده آنها ممکن است هوش مصنوعی یا یادگیری ماشین باشد. علاوه بر آن، بسیاری از اینشورتکها قابلیت تجزیه و تحلیل دادههای بیمهای را دارا هستند. آنها سازمانهایی دیجیتال هستند که امکان پاسخ سریعتر به فرصتهای بازار نسبت به شرکتهای بزرگ و بینالمللی بیمه را دارند. همچنین آنها از یک فرهنگ کاری چابک برخوردار هستند؛ فرهنگی که نوآوری نتیجهی آن است؛ این فرهنگ کاری در کنار ذهنیت و عادات فکری نوآورانه، آنها را در خط مقدم تغییرات در این صنعت قرار میدهد.

مدل آینده صنعت بیمه به وسیله همکاری شکل خواهد گرفت، که در آن بیمههای سنتی مالکیت مشتریان را حفظ میکنند، در حالی که اینشورتکها مسئول توسعه فناوریهای دیجیتال در زنجیره ارزش بیمه هستند و تحول دیجیتال در این صنعت را رقم میزنند. بازیگرانی که ظرفیت تحول دیجیتال را زود تشخیص میدهند، میتوانند از مزیتهای این امر با تکیه بر تواناییهای دو طرف، بیشترین بهره را ببرند.

درک این موضوع که شرکتهای بیمه سنتی و اینشورتکها مکمل یکدیگر هستند آسان است. چالش موجود، یافتن جایگاه مناسبی است که همگرایی این دو، بیشترین موفقیت را در پی دارد و سپس اجرایی کردن این مشارکت. راههایی هم برای آسانتر شدن همکاریها وجود دارد. به عنوان مثال، شرکتهای سنتی بیمه که با پلتفرمهای باز کار میکنند، با استفاده از APIها، استفاده از راهحلهای دیجیتال اینشورتکها را تسهیل میکنند.

ارائه بیمه از طریق API

یکی از مهم ترین اقداماتی که در حوزه تحول دیجیتال در صنعت بیمه باید شکل بگیرد؛ حرکت در مسیر بیمه گری باز است. به بیان ساده، بیمه گری باز به معنای ارائه سرویس های بیمه آنلاین از طریق وب سرویس های (API) مختلف است تا کسب وکارها بتوانند در ساده ترین شکل ممکن سرویس های بیمه ای را وارد کسب وکار خود کرده و ضمن کمک به توسعه کسب وکارشان، زمینه رشد و توسعه صنعت بیمه را نیز فراهم کنند.

دیجیتالی شدن و حرکت در مسیر بیمه گری باز از طریق ارائه انواع وب سرویس های (API) بیمه ای می تواند باعث شخصی سازی محصولات و خدمات، اعطای حق انتخاب به مشتری، یکپارچه کردن ارتباطات آنلاین و آفلاین و دسترسی به محصولات در هر زمان و انعطاف در فرآیندهای عملیاتی شود و تجربه بهتری را برای مشتری ایجاد کند و از این حیث به حفظ وفاداری و افزایش رضایت وی بینجامد.

بیشتر بخوانید: مدیریت انتظارات مشتری چیست؟

حرکت در مسیر بیمه گری باز به رغم تمامی فواید و ارزش افزوده ای که برای سازمان ها و مشتریان به همراه دارد نیازمند زیرساخت های چابک و به روز فناوری اطلاعات است. اما به این نکته نیز باید توجه کرد که استفاده از فرصت های بیمه گری باز، نیازمند نگاهی متفاوت به حوزه فناوری اطلاعات و فرآیندهای صدور و خسارت است؛ به طوری که مشتری علاوه بر تجربه خرید آسان بیمه نامه بتواند در کمترین زمان ممکن خسارت های احتمالی را دریافت کند.

حرکت در مسیر بیمه گری باز این امکان را به بیمه گران می دهد که بتوانند از طریق همکاری با نابیمه گرانی نظیر اپراتورهای تلفن همراه، استارت آپ های حوزه های مختلف از جمله گردشگری، سفر، سلامت و… کانال های توزیع خود را متنوع کنند و بتوانند با ارائه سرویس های بیمه ای آنلاین به آنها موجبات رشد و توسعه صنعت بیمه را فراهم کنند. تجربه ای که در بسیاری از کشورهای توسعه یافته و درحال توسعه با موفقیت مواجه شده است.

بدون شک فناوری اطلاعات یکی از مهم ترین المان های حرکت در مسیر بیمه گری باز در صنعت بیمه است و در ایران یکی از چالش های اساسی این حوزه به شمار می آید.

بنابراین سرمایه گذاری در این حوزه و توجه ویژه رهبران سازمان به آن می تواند این چالش را به یک فرصت تبدیل و موجبات جهش صنعت بیمه را فراهم کند. با قاطعیت می توان گفت در عصر حاضر هر توسعه ای در صنایع مالی و به خصوص بیمه در بستر فناوری اطلاعات صورت خواهد گرفت و شرکت هایی که در این زمینه پیشرو باشند می توانند به رهبران دیجیتال صنعت بیمه تبدیل شوند و از فرصت های بی شماری که در این فضا ایجاد می شود استفاده کنند.

مزایای سیستم سنتی نسبت به اینشورتک

بسیاری از دستاندرکاران امر به این حقیقت واقفند که بیمههای سنتی، برندهای قابل اعتمادی هستند که اعتبار خود را به سختی و به خاطر دهها سال خدمت به مشتریان به دست آورده اند. مشتریان وفادار موجود، حجم عظیمی از اطلاعات را به وجود آورده اند که امکان طراحی استرانژی و درگیر کردن مشتریان در آن را فراهم میکنند. همچنین تیمهای عملیاتی متشکل از افراد مجرب و کارکنان ماهر باعث شده اند که یک ظرفیت عملکردی عظیم در شرکتهای بیمه سنتی به وجود آید. علاوه بر این، امنیت مالی که در این شرکتهای بیمه سنتی وجود دارد، آنها را قادر میسازد تا به بازارهای جدید وارد شوند، به اهداف سیاستهای استراتژیک خود دست یابند و از ارائه محصولات و خدمات جدید حمایت کنند.

برنامه ریزی استراتژیک تحول دیجیتال

طرح ریزی تحول دیجیتال شامل مرحله ارزیابی، برنامه ریزی و اجرا است. در مرحله ارزیابی، یکپارچگی استراتژی دیجیتال ارزیابی میگردد، مورد کسب وکار معینی برای سرمایهگذاری کوتاهمدت و بلندمدت تعریف میگردد، اتصال بین برنامه های تحول دیجیتال و تحول کسب و کار اصلی تعیین میشود و نهایتا شرکای بالقوه در قلمرو اینشورتک ها مشخص میگردد.

در مرحله برنامه ریزی لازم است شکاف بلوغ دیجیتالی تحلیل شود؛ سپس به طور دقیق اهداف کارکردی (وظیفه ای) و میکرو سرویسها به طور دقیق شناسایی گردد و سرمایه گذاری ها اولویت بندی گردد و نهایتاً برنامه تحول دیجیتال طرح ریزی شود. در طرحریزی برنامه تحول دیجیتال مقولاتی همچون طرح برنامه یکپارچه شده، حاکمیت شرکتی، برنامه فناوری و زیرساختها، تغییرات سازمانی و برنامه مدیریتی تدوین میگردد. در فاز اجرا نیز موفقیت در تحقق اهداف کارکردی برآورد می شود و چابکی و بازخورد، برنامه مشارکت با اینشورتکها، ایجاد پرتفولیوی نوآوری و تشویق سازگاری و آموزش و برندسازی در دستور کار قرار میگیرد.

پردازش سریعتر و سادهتر با خودکار سازی فرآیندها

یکی از ابتکارات اصلی تحول دیجیتال در صنعت بیمه، شناسایی فرایندهای دستی و ایرادات موجود در گردش کار و استفاده از فناوری دیجیتالی برای خودکارسازی آنها است. با افزایش یکپارچگی سیستم ها، شرکتهای بیمه میتوانند بدون مداخله دستی جریان داده را از یک سیستم به سیستم دیگر به صورت امن انتقال دهند. برخی از عملیات و فرایندهایی که میتوانند مکانیزه شوند عبارتند از:

- مطالعه رسانه: خوانندگان رسانههای هوشمند راهی طولانی را برای اسکن اسناد مقاله و انتقال مطالب خود به یک قالب دیجیتالی طی کردهاند. مستندات زیادی در طی مسیر تولیدشده که ممکن است نیاز باشد در آینده به آنها دسترسی پیدا کرد. اگر این کار به صورت دستی انجام شود، میتواند وقتگیر باشد، اما خوانندگان رسانههای هوشمند توانایی استخراج دادههای مربوطه و اتصال آن به سایر سیستمهای بیمه را دارند.

- پذیرهنویسی: بخش بزرگی از تحول دیجیتال در صنعت بیمه را میتوان به پیشرفت ابزارهای هوشمند نسبت داد. سیستمهایی برای کمک به کارگزاران در جمعآوری دادههای ریسک، پیشبینی کیفیت ریسک و قیمتگذاری وجود دارد، و می تواند رویکرد خودکار یا ترکیبی را بر اساس اینکه آیا درخواست تمدید ارسال شده یا اینکه ثبت بیمه جدید با معیارهای خاصی ایجاد شده، پیشنهاد دهد.

- مدیریت سیاستهای ارایه خدمت به مشتریان: شرکتهای بیمه میتوانند فرایند تمدید و لغو بیمه را خودکار کنند تا در زمان صرفهجویی شود و روی روشهای اجرایی دیگری که دارای ارزشهای بالاتری است، تمرکز کنند. بهطور مشابه، برای خدمات مشتری، چتباتها میتوانند برای پاسخگویی به سوالات ساده مشتری کمک کنند یا اطلاعات کافی را جمعآوری کنند تا زمان رسیدگی به درخواست تا میزان قابلتوجهی کاهش یابد. خودکارسازی خدمات پشتیبانی این امکان را به عوامل پشتیبانی میدهد تا روی مسایل اصلی تمرکز کنند.

- ثبت درخواستها و پردازش آنها: با خودکارسازی درخواستها، شرکتهای بیمه در میزان زمان قابلملاحظهای صرفهجویی میکنند و همچنین از این طریق صحت دادههای جمعآوری شده بهبود مییابد. با بکارگیری روشهای بررسی از پیش تعریف شده و سیستم امتیازدهی، کسبوکارها میتوانند درخواستهای بیشتری را بر اساس میزان جزییاتی که نیاز دارند، مسیردهی کنند.

در آخر، با پیشرفت چشمانداز فناوری بیمه، شرکتها همچنان به یافتن راههایی برای بکارگیری ابزارهای دیجیتالی جدید برای سادهسازی فرایندهای تجاری و افزایش تجربه مشتری می پردازند. تحول دیجیتال در صنعت بیمه در مقایسه با نوسازی صنایع دیگر هنوز جوان است اما این بدان معناست که فرصتهای بسیاری برای کشف وجود دارد.

سازمانها با دیجیتالی کردن فرایندهای دستی و سنتی، میتوانند دادههای مربوطه را ذخیره کنند. با استفاده از این داده ها، میتوانند به تجزیه و تحلیل پیشرفته با استفاده از هوش مصنوعی، یادگیری ماشین و اتوماسیون اقدام کنند که هزینههای پایین تر و ارتباطات بهتری را بههمراه دارد و همچنین گردشکار سازمانهای بیمهای را بهبود میبخشد و درنتیجه محصولات بهتری ارایه خواهد شد.

نتیجه گیری در حوزه تحول دیجیتال شرکتهای بیمه ای

خط سیر تحول دیجیتال در صنعت بیمه با تغییرات افسارگسیخته شروع می شود. تغییرات در فضای کسب وکار، در محیط فعالیت بیمه گران و نیز در انتظارات روز افزون مشتریان از یک طرف و رقبای تازه وارد، اینشورتک ها و دیگر تغییرات که تحت عنوان افسارگسیختگی تغییرات مقوله بندی نموده ام؛ همگی باعث میشود که بیمه گران برای استفاده از فرصتها و دفع تهدیدات ناشی از دنیای دیجیتال به تحول دیجیتال روی آورند.

مطالعه و تفسیر محققان بیانگر این است که تم تحول دیجیتال از جنس نوآوری، تغییر نگاه، خلق ارزش و ارتقاء تجربه مشتری است؛ لذا نو اندیشی عملگرایانه نامی است که به منظور تبیین ماهیت تحول دیجیتال در صنعت بیمه برگزیده شده است. پیاده سازی و اجرای فرآیند تحول دیجیتال نیازمند ساختار، تدوین استراتژی، بسترسازی، مدیریت تغییر و مقولاتی از این دست است که تحت عنوان حکمرانی دیجیتال برنامه ریزی و طبقه بندی گردید. متغیرهای مداخله گری شامل ادراک مدیریت، نگرش به اینشورتک ها، فرهنگ سازمانی و عدم اطمینان که ذیل مقوله استاندازهای ذهنی قرار گرفته اند بر حکمرانی دیجیتالی تأثیر میگذارند. حاصل و پیامد اجرای تحول دیجیتال کنشگری هوشمندانه و تعامل ارزش آفرین است که هم واجد مزیت رقابتی برای بیمه گران است و هم ابتکار عمل مشتریان را ارتقاء میدهد. نتیجه این نوع ارتباطات و تعاملات بین بیمه گر و بیمه گذار، ایجاد و خلق ارزش است.

جهت ارتقاء سطح کیفی مقالات و تکمیل مباحث مربوط لطفا نظرات و دیدگاههای خود را در پایان این مقاله درج کنید، همچنین چند مقاله مرتبط با موضوع تحول دیجیتال در صنعت بیمه برای مخاطبان سایت شریف استراتژی به اشتراک گذاشته شده است.

How Digital Transformation is Changing the Insurance Industry

Digital Transformation in Insurance Industry

Digital Transformation In Insurance

The IT of Digital Transformation in the Insurance Industry

Digital transformation in insurance

در گفتگو ها شرکت کنید.